2019年9月17日联邦基金利率与其实际上限超额准备金利率倒挂20bp,特别是美联储7月如期降息同时9月降息预期较高的情况下,拆借市场利率竟然高出其政策利率上限,且当日美国隔夜一般抵押回购利率(Overnight GCRepo)继续大涨最高触及10%,创下史上单日最大涨幅,同时也刷新金融危机之后的新高,美国货币市场利率大幅上行,可以理解为美国出现了“钱荒”。

“钱荒”最直接的原因是美联储缩表后导致美国各银行的超额准备金规模大幅减少,超额准备金的水平低,对货币市场流动性的需求和依赖度增加,且临近季末监管考核和面临缴税,以及美国国债发行量的居高不下,市场各主体对流动性的需求增加。

美联储将在10月30日(美国东部时间)召开议息会议,一是关注美联储是否实施年内第三次降息,二是关注美联储可能会将回购操作常态化,以此向美国货币市场投放流动性,三是关注美联储是否因此就重新开始扩张资产负债表。

1、美国货币市场利率体系

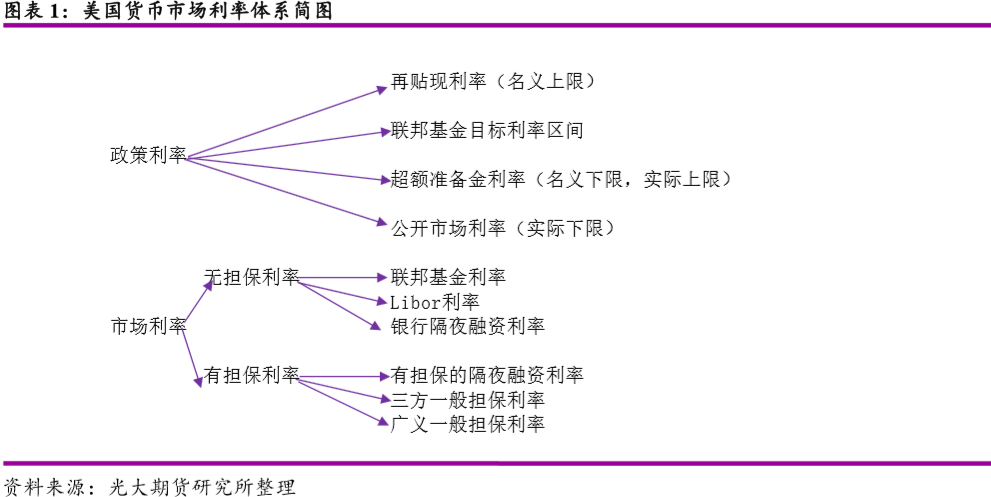

美国货币市场利率体系主要包括政策利率和市场利率。

美国货币市场的政策利率包括再贴现利率、超额准备金利率、公开市场利率和联邦基金利率目标区间。再贴现利率是名义上的利率上限;超额准备金利率(IOER),是名义上的利率下限,但由于联邦基金市场的参与者除了银行等存款机构外,还有部分政府实体和政府支持企业(比如房地美和房利美),政府支持企业没有资格获得IOER收益,叠加准备金的巨大存量,他们愿意以低于IOER的水平出借手中的资金,这导致IOER成为实际上的利率上限;隔夜逆回购便利工具(O/NRRP facility),是符合条件的银行、交易商、货币市场基金等在内的众多金融机构可以自主地将流动性存放在联储并获得相应的利息收入,由于套利机制和广泛的参与主体,隔夜逆回购利率成为实际上的利率下限;联邦基金目标利率区间,是政策利率的核心,美联储加息和降息都是针对联邦基金目标利率区间的。

美国货币市场的市场利率是各市场主体交易的资金利率,一般按照有无抵押物分为无担保利率和有担保利率。其中常见的联邦基金利率(EFFR),是一种无担保利率,它是美国在岸同业拆借市场的利率,其中最主要的是隔夜拆借利率,隔夜拆借利率的变动能够敏感地反映银行之间的资金余缺,美联储瞄准并调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场的资金余缺传递给企业,进而影响消费、投资和国民经济。

2、利率走廊机制

次贷危机后,美联储实行QE,导致存款机构的超额准备金规模飙升,美联储通过主动的公开市场操作来调控联邦基金利率的政策失效,开始转向利率走廊机制。一方面向准备金支付利息,这个利息就是IOER,正如前文所述,由于联邦基金市场的参与者除了银行等存款机构外,还有部分政府实体和政府支持企业,政府支持企业没有资格获得IOER收益,叠加准备金的巨大存量,他们愿意以低于IOER的水平出借手中的资金,这导致用超额准备金利率IOER作为上限;另一方面推出隔夜逆回购协议(ON RRP),通过扩大隔夜逆回购协议的规模和交易对手方范围的方式,使其发挥利率走廊下限的作用。正常而言,市场利率—隔夜联邦基金利率,应该在利率走廊的上下限区间内运行,但实际上并非如此。

随着美联储结束QE开始缩表,存款机构的超额准备金规模由升转降,美国各银行为了轧平每日的资金头寸,需要在美国拆借市场上进行资金借贷,银行间的无抵押资金拆借交易因此开始大幅增加,由于政府支持机构并非合格的交易对手,因而一旦银行准备金需求增强,只能通过银行自身之间进行交易,此时联邦基金利率就有向上突破 IOER这一实际利率上限的压力,因为只有资金利率升高,有多余超额准备金的银行才愿意向准备金不足的银行提供资金,获得利息收入。

从2018年12月底开始,联邦基金利率出现持平于其实际上限IOER的情况,这是近十年来的首次,且随着时间的推移,两者甚至出现倒挂,利差(超额准备金利率-联邦基金利率)由正转负,且在2019年9月17日负向绝对值达到最大值,倒挂20bp,也就是说当日的联邦基金利率比其实际上限IOER还要高0.2%达到2.3%,特别是美联储7月如期降息同时9月降息预期较高的情况下,拆借市场利率竟然高出其上限,同时在9月17日,美国隔夜一般抵押回购利率(OvernightGC Repo)继续大涨最高触及10%,创下史上单日最大涨幅,同时也刷新金融危机之后的新高,美国货币市场无担保利率和有担保利率的共同大幅上行,可以理解为美国出现了“钱荒”。

为了稳定美国货币市场,纽约联储时隔近十年,在9月17日重启回购操作投放美元(相当于央行在公开市场上进行逆回购操作,释放资金)。随后在9月议息会议上,美联储除了如期将联邦基金目标利率区间下调25bp至 1.75%-2%,也将超额准备金利率 IOER下调30bp并提到可能需要比想象更早重新开始扩张资产负债表,同时连续 4 次回购投放流动性,随后回购市场和联邦基金市场利率回落至2%以下,利差(超额准备金利率-联邦基金利率)的倒挂幅度也随之收窄至目前的-2bp,而且纽约联储宣布至10月10日,每日将进行至少750亿美元的回购操作,并且适时开启14天回购为货币市场保驾护航。

3、美元“钱荒”背后的原因探析

最直接的原因是美联储缩表后导致美国各银行的超额准备金规模大幅减少,超额准备金的水平低,对货币市场流动性的需求和依赖度增加;二是“钱荒”正处于美国缴税期间,货基面临赎回,银行体系的流动性水平进一步降低;三是危机后美国吸取经验加强银行业监管,“钱荒”期间正临近季末的监管考核窗口期,流动性覆盖指标(LCR)要求银行必须持有在极端环境下应对30天潜在资金外流的高质量抵押品,其中大概有50%是现金,银行体系对流动性的需求进一步增加;

四是在特朗普上台后,提前实施了积极的财政政策,不断扩张的财政赤字融资导致美国国债发行量处于历史高位,但是美债收益率在2019年持续较大幅走低,并且还出现过曲线倒挂的情况,这就导致美国国债的性价比相对其他国家来说大打折扣,国外投资者对美债投标的热情下降,但美债本身的供给压力较大,美国一级市场交易商投标和融资压力上升,一级交易商的主要融资来源包括银行、货币市场基金等货币市场主体,前者本身超额准备金水平低且面临季末监管考核,后者在缴税期间的也面临着较大规模的赎回,相互叠加后主要市场主体都缺乏流动性,使得货币市场出现“钱荒”。

美联储将在10月30日(美国东部时间)召开议息会议,一是关注美联储是否实施年内第三次降息,二是关注美联储可能会将回购操作常态化,以此向美国货币市场投放流动性,三是关注美联储是否因此就重新开始扩张资产负债表。

来源:港股挖掘机